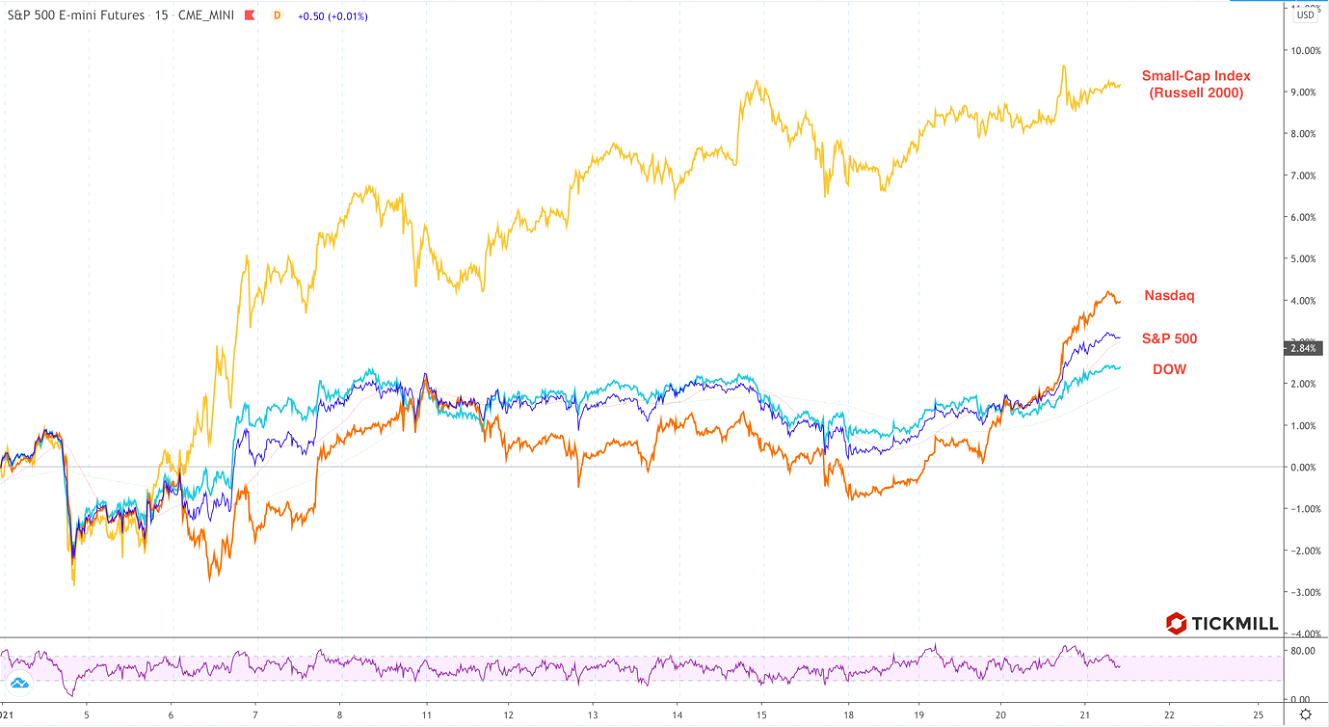

Американские биржевые индексы и европейские рынки возобновили рост в ожидании апдейтов со стороны новой администрации в США. Сегодня был новый максимум на фьючерсах SPX ~3860 пунктов (ранее писал об этом). Рассматривая доходность отдельно по индексам сначала нового года, бросается в глаза ставка на рефляцию (подъем) в экономике США:

Компании с маленькой капитализацией, формирующие индекс Rusell 2000, дали в совокупности 9% доходности за 21 день, в то время как остальные 2-4%. В последние дни подтянулся тех сектор, скорей всего потому, что в риторике новой администрации преобладают разговоры о стимулировании и в меньшей степени про налоги, регулирование и прочие неприятные вещи для Nasdaq, что позволило выдохнуть инвесторам в данном индексе. Они начнутся чуть позже, когда экономику поставят на ноги.

Потребительские цены в Великобритании – выше прогноза в декабре, повысили привлекательность фунта на валютном рынке. GBPUSD перенес короткий приступ сопротивления на 1.37 и технически после двух коррекций от 1.37 (большая и сегодняшняя маленькая интрадей) вероятно целится на новые максимумы:

Экономика, точнее потребительский компонент, судя по инфляции в декабре показывает устойчивость к локдауну, что есть сюрприз для ожиданий.

Банк Японии не смог помочь покупателям USDJPY, хотя заявил, что пока рано отказываться от политики низких ставок и контроля кривой доходности. Позиция Банка Японии учтена в иене и внимание инвесторов сосредоточено на другом важном факторе – фискальном стимулировании в США. Ранее мы обсуждали, почему фискальный импульс в США может положительно сказаться на японских активах, а значит повысить привлекательность японской валюты.

После слабой инфляции в Канаде (вчерашний отчет) ожидали, что Банк Канады выразит беспокойство, но получилось с точностью да наоборот, что вызвало движение USDCAD вниз с 1.2990 до 1.2920. В связи с необычной позицией ЦБ, движение по тренду вероятно будет оставаться в силе. В качестве макро фактора сильный CAD оправдывает движение вверх на нефтяном рынке, которые судя по соответствующей ротации на американском фондовом рынке вероятно также готовятся к пробою локальных максимумов. Следует присмотреться также к статистике по запасам в США, которые впервые за несколько неделей указали на увеличение запасов.

Появились также первые симптомы слабости на американском рынке недвижимости. Один из главных индикаторов рынка – индекс национальной ассоциации застройщиков (NAHB) не оправдал ожиданий в январе, снизившись с 86 до 83 пунктов.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.